Informativo de Rentabilidade do Plano BDMG - Junho/2016

Antes de falar sobre os investimentos vamos explicar alguns conceitos para melhor entendimento dos resultados do Plano.

Meta Atuarial: Anualmente, o atuário calcula as Reservas Matemáticas dos planos de benefícios – que representam o montante necessário no presente para que todos os participantes recebam, na forma prevista no Regulamento, seus benefícios de complementação de aposentadoria, invalidez, pecúlio e pensão – considerando hipóteses biométricas, demográficas e econômicas, entre essa última, a taxa de juros atuarial.

A taxa de juros atuarial é utilizada para trazer a valor presente o fluxo futuro de pagamentos de benefícios, sendo que este último utiliza, em sua projeção, hipóteses como a taxa de crescimento salarial e a expectativa de sobrevivência dos participantes do Plano. Numericamente, a taxa de juros atuarial é definida após a realização de testes de aderência que consideram a expectativa de retorno dos ativos no longo prazo.

Considerando que o fluxo de pagamentos de benefícios cresce a cada ano de acordo com o índice de reajuste do Plano, no caso, o IPCA, podemos depreender que o valor presente deste fluxo de pagamentos, as Reservas Matemáticas, cresce em função dessas duas variáveis: a taxa de juros atuarial e o índice de reajuste. A essa variável composta damos o nome de Meta Atuarial.

No Plano BDMG, a taxa de juros atuarial utilizada para trazer a valor presente os compromissos futuros é, atualmente, de 5,72% a.a. Assim, a meta atuarial deste Plano é IPCA + 5,72% a.a.

Rentabilidade bruta: é a rentabilidade obtida nos investimentos

Rentabilidade líquida: é a rentabilidade obtida nos investimentos, deduzida de imposto de renda e custos com a administração dos investimentos. Como os Fundos de Pensão são isentos de IR, a rentabilidade líquida é igual à rentabilidade obtida nos investimentos deduzida dos custos com a administração dos investimentos.

Ajuste de Precificação: é a diferença apurada, a maior ou menor, entre o valor presente dos títulos públicos indexados à inflação (NTN-B´s) calculados com a taxa atuarial utilizada na avaliação atuarial (5,72% a.a.) e o valor contabilizado calculado “na curva” pela taxa de aquisição do título. Em outras palavras, é a diferença de valor dos títulos como se fosse marcado “a mercado” pela taxa atuarial e marcado “na curva”.

Resultado dos investimentos

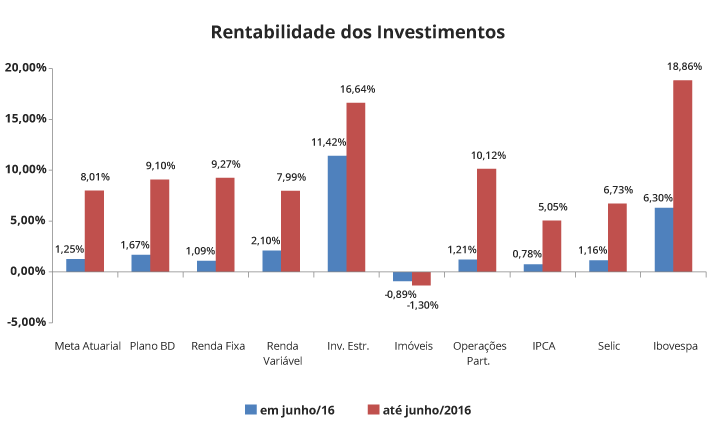

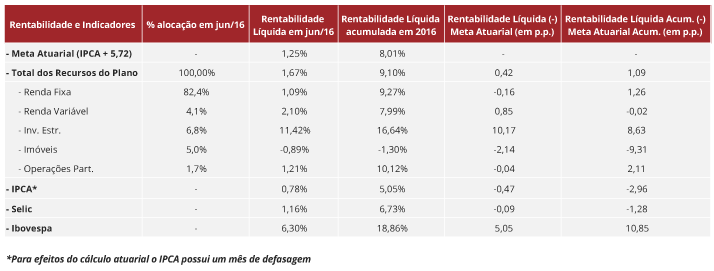

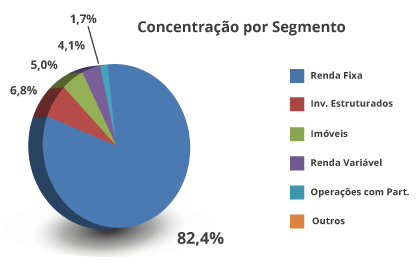

O Plano de Benefícios Previdenciários BDMG, cuja carteira de investimentos é composta pelos segmentos de Renda Fixa, Renda Variável, Investimentos Estruturados, Imóveis e Operações com Participantes, apresentou em junho de 2016 uma rentabilidade liquida de 1,67%, resultado superior à sua meta atuarial no mês, de 1,25%. No acumulado de 2016 o Plano de Benefícios Previdenciários BDMG acumula retorno líquido de 9,10%, superando a meta atuarial que acumulou retorno de 8,01% no mesmo período.

O retorno total dos investimentos do plano é decorrente da rentabilidade de cada segmento ponderada pelo respectivo percentual de alocação, conforme dados descritos nos quadros abaixo:

O segmento de Renda Fixa, que representa 82,4% do total dos recursos do plano, apresentou rentabilidade líquida de 1,09% no mês. Devido ao expressivo volume de aplicação neste segmento, seu retorno é que o mais contribui para a rentabilidade total. Este resultado é decorrente do retorno da carteira de NTN-B’s marcadas na curva (ou seja, que serão mantidas até o vencimento) e das aplicações indexadas à Selic. Neste mês, estas duas aplicações apresentaram retorno abaixo da meta do plano em função do aumento do IPCA. O efeito deste IPCA maior nas aplicações indexadas em Selic é negativo, pois, com a taxa permanecendo inalterada, o juro real se torna menor. Nas aplicações indexadas pelo IPCA o resultado menor é decorrente da diferença de metodologia de cálculo do mínimo atuarial e do retorno dos ativos: enquanto o primeiro é composto pelo IPCA do mês anterior, o segundo é composto pelo IPCA do mês em referência e, para o mês de junho, estes valores foram de 0,78% e 0,35%, respectivamente. No acumulado até junho deste ano a rentabilidade líquida deste segmento é de 9,27%.

|

O segmento de Investimentos Estruturados, que representa 6,8% do total dos recursos do plano, apresentou rentabilidade líquida de 11,42% no mês. Este resultado é explicado pela reavaliação anual de ativos do Fundo de Investimento em Participações Minas Gerais, que tem como único ativo o Hospital Lifecenter e apresentou uma valorização de, aproximadamente, 80%. No acumulado até junho deste ano a rentabilidade líquida deste segmento é de 16,64%.

O segmento de Imóveis, que representa 5,0% do total dos recursos do plano, apresentou rentabilidade líquida de -0,89% no mês. Este também é um segmento que não apresenta comportamento linear ao longo do período de investimento, porque sua maior parcela da rentabilidade decorre da reavaliação do imóvel. A avaliação patrimonial do imóvel só é feita e contabilizada no mês de dezembro e, desta forma, a rentabilidade no decorrer do ano é resultante do recebimento dos aluguéis e da depreciação dos imóveis. Novamente neste mês o resultado foi impactado pela inadimplência do aluguel do Hospital Lifecenter. Está em andamento um acordo de renegociação destes aluguéis em atraso que, assim que concluído, deverá reverter às perdas ocorridas até então. No acumulado até junho deste ano a rentabilidade líquida deste segmento é de -1,30%.

O segmento de Renda Variável, que representa aproximadamente 4,1% do total dos recursos do plano, apresentou rentabilidade líquida de 2,10% no mês. Este resultado foi inferior ao apresentado pelo Ibovespa no mesmo período (+6,30%). Após a desvalorização apresentada no mês de maio, o mercado de ações brasileiro retomou seu movimento de valorização no mês de junho, com expectativas positivas em relação ao novo governo. Este movimento de valorização ocorreu de forma concentrada em algumas ações que possuem participação relevante na composição do Ibovespa, como por exemplo, Vale, Petrobras e empresas do setor financeiro. O resultado do segmento inferior ao apresentado pelo Ibovespa é explicado pelo perfil defensivo dos fundos investidos atualmente, que não acompanharam a subida do índice. No acumulado até junho deste ano a rentabilidade líquida deste segmento é de +7,99%.

Por fim, o segmento de Operações com Participantes, que representa 1,7% do total dos recursos do plano, apresentou rentabilidade líquida de 1,21% no mês. A rentabilidade deste segmento é decorrente dos juros e correção monetária contratados nos empréstimos. No acumulado até junho deste ano a rentabilidade líquida é de 10,12%.